Optimisté u kormidla, obavy zůstávají (Týden 6)

Zlá Evropská centrální banka (ECB) a výborná čísla z amerického trhu práce a překvapivě slabé makroekonomické údaje z Číny. To jsou hlavní události prvního únorového týdne. ECB se ze dne na den rozhodla, že již nebude od (nejen)řeckých bank přijímat do zástavy na půjčky řecké státní dluhopisy. Odůvodněním tohoto kroku je podle evropských centrálních bankéřů skutečnost, že tyto dluhopisy nejsou dostatečně kvalitní a nepyšní se investičním ratingem. To není neznámá věc. Jen to ještě před týdnem ECB nevadilo. Zřejmě prozřeli zcela neočekávaně. V Evropě se vůbec někdy dějí podivné věci. Na počátku řeckého příběhu bylo zadlužení země 120 % HDP. Evropa usoudila, že takto Řekové nemohou své dluhy splatit a rozhodla se jim pomoci. Za svoji finanční pomoc však musí Řecko přistoupit na tvrdá úsporná opatření. Po několika letech těchto opatření řecká ekonomika tvrdě poklesla a zadlužení Řecka je 175 % HDP. V takovéto situaci stojí evropští politikové za tím, že Řecku opět pomohou pod podmínkou, že bude nadále pokračovat v něčem, co evidentně nefunguje… Tím se nezastávám řeckého volebního vítěze, jen konstatuji.

Krok ECB tak částečně odříznul od likvidity řecké komerční banky. Je to pro Řecko velice nepříjemná věc, ale není to prozatím likvidační opatření a neznamená, že jsou teď řecké banky automaticky bankrot. O tom jsem psal minulý týden zde. Opravdovým problémem by bylo, kdyby ECB snížila Řecku limit ELA. V oknech ECB se tedy objevil zdvižený prst, nic více a nic méně. Trhy na možné problémy Řecka nereagovaly. Byly jsme svědky úspěšného týdne. To je znamením toho, že panika je ještě daleko.

Zajímavějším pro dění mohou být nezvykle dobrá čísla, která přišla z amerického trhu práce. Tamní ekonomika vytvořila více nových pracovních míst, než se očekávalo. Ba co víc. Čísla z uplynulých dvou měsíců byla revidována silně vzhůru a to nastolilo otázku, jak bude FED reagovat.

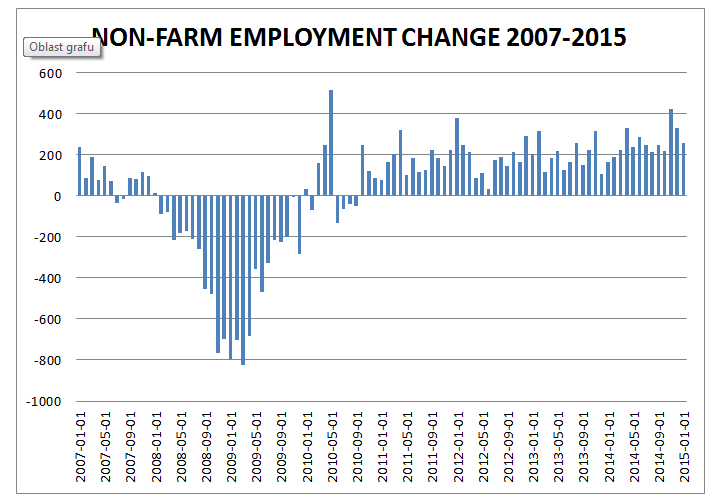

Obr. 1: Počet nově vytvořených pracovních míst mimo zemědělství (zdroj. Federal reserve)

Zejména revidovaná listopadová a prosincová čísla svědčí o silném nárůstu amerického pracovního trhu, kterého jsme nebyli delší dobu svědky. Se silným trhem práce a rychlou tvorbou nových pracovních míst jde obvykle ruku v ruce také tlak na zvyšování mezd, který může následně zvednout také inflaci. A to je přesně ta situace, o které hovoří FED v souvislosti s počátkem období zvyšování sazeb. Trhy počítají se zvýšením v druhé polovině roku, ale po takových číslech je možné, že se ho dočkáme i dříve. Přesně tak si americké akcie a dluhopisy situaci v pátek po vyhlášení statistik také vyložily. Odvětví citlivá na výši sazeb poměrně prudce propadla. Čtyřprocentní propad sektoru utilit je největším denním poklesem za poslední roky, tři procenta odepsaly REITs a dvě procenta ztratili během pátečního obchodování také dlouhodobé UD dluhopisy.

Dřívější než očekávané zvýšení úrokových sazeb ze strany FEDu by pak mělo být pozitivní pro americký dolar, mírně negativní pro US akciové trhy a negativní zprávou pro tamní dlouhodobější dluhopisy.

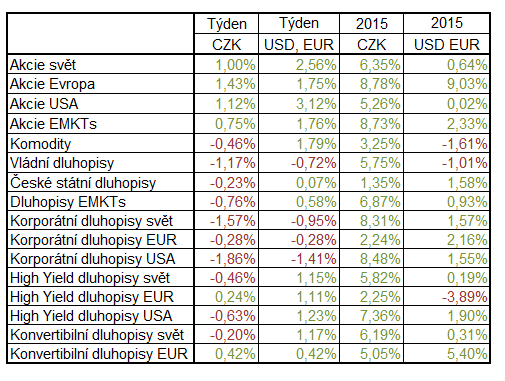

Tabulka 1: Výkonnost investičních aktiv v posledních dvou týdnech a v roce 2015 (zdroj: Morningstar)

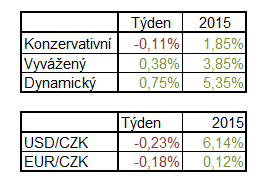

Pro názornost uvádíme také výkonnost základních typů portfolií v roce 2015. Konzervativní portfolio je složeno z devadesáti procent z českých vládních dluhopisů a deseti procent z celosvětových akcií indexu MSCI World. Vyvážené portfolio má polovinu prostředků vloženo do českých dluhopisů a polovinu do akciového MSCI World naproti tomu portfolio dynamické je z devadesáti procent zainvestováni do celosvětových akcií a desetinu jeho portfolia tvořily na počátku české dluhopisy.

Tabulka 2: Výkonnost jednotlivých typů portfolií v posledních dvou týdech a v roce 2015 (zdroj: Morningstar)

Sdílet s přáteli

Další témata

Související články

Daně za rok 2024: Jak správně danit výnosy z prodeje cenných papírů nebo dividendy?

Obliba investování u nás roste. Podle aktuální průzkumu pro AKAT ČR jednorázově či pravidelně investuje každý třetí Čech a meziročně klesl o 7 procentních bodů počet Čechů, kteří s investováním…

Zapomeňte na technologické giganty? Novým hitem investorů jsou akcie zbrojařů

V době, kdy akcie technologických gigantů klesají a různé virálně populární akcie ztrácejí lesk i hodnotu o desítky procent, obracejí investoři svou pozornost ke zbrojařským společnostem. Firmy jako Rheinmetall či…

MAGA, nebo MEGA? Evropské akcie nabízejí příležitost pro hodnotové investory

„Ty máš opravdu v portfoliu české akcie? To jako fakt?“ zeptal se mě nedávno kamarád, s nímž jsme před čtvrt stoletím kupovali naše první akcie ČEZu. „Já už mám jen…

Články e-mailem každý pátek

Rádi vám předáme know-how. Nechte nám na sebe kontakt.