Akcie nebo dluhopisy? Napoví Excess return

Státní dluhopisy představují investici s velkou dávkou bezpečí. Na počátku půjčím státu peníze a on mně bude každý rok platit smluvený úrok. Na konci své peníze dostanu zpět. Pokud dluhopis držím až do této chvíle, pak je mým ročním výnosem právě úrok (kupón), který stát platí. V případě US desetiletého vládního dluhopisu je to tedy 2,27 procenta ročně.

Nebudu na tom lépe, když vložím peníze do US akcií? Jednoduše se na takovou otázku může odpovědět pomocí tzv. earnings yield, tedy převrácené podoby klasického poměru P/E (cena dělená ziskem na akcii). Ukazuje, kolik procent z každého investovaného dolaru akcie vydělávají. Tedy přeneseně, kolikaprocentní zisky ze své investice za nezměněných podmínek očekávat. Aktuální hodnota earnings yield indexu SP500 je 4,88 %. To je vyšší hodnota, než je bezrizikový výnos dluhopisů. Logicky se rozhodnu, že akcie mně s určitou dávkou rizika přinesou stále vyšší zhodnocení, než bezpečné dluhopisy. Jedinou otázkou je, zda je riziko, které za vyšší výnos podstoupím, přijatelné. Pokud ano, pak je logické rozhodnutí jít za vyšším výnosem a dát akciím ve svých portfoliích dostatečný prostor.

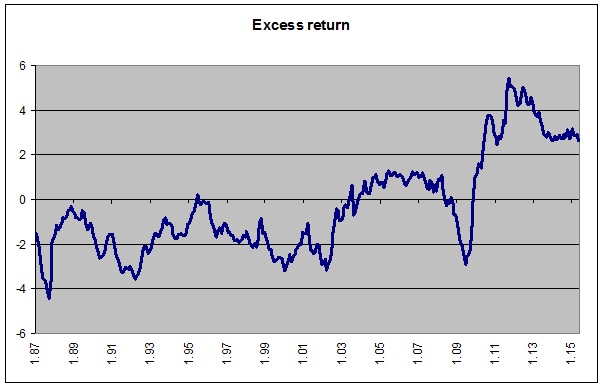

Investiční manažeři často porovnávají earnings yield s výnosem desetiletých dluhopisů a pokud je earnings yield nižší, než výnos dluhopisu, mohou považovat akcie na nadhodnocené. Je to logické. Proč by měl někdo podstupovat riziko a nakupovat akcie, když může získat vyšší pravděpodobný výnos bezpečnou investicí? Hodnota vzniklá odečtením těchto veličin se nazývá excess return a její vývoj ukazuje následující graf.

Kladných hodnot (tedy očekávaný zisk z akcií převyšoval bezpečný výnos státního dluhopisu) bylo dosahováno vždy na začátku silných býčích období. Rok 1995, druhá polovina roku 2003 a konec roku 2009. Kdo vycítil příležitost a alokoval své peníze do akcií, udělal zcela jistě dobře. Naopak, ten kdo odešel z akcií v létě 2008, tedy ve chvíli, kdy hodnota excess return poklesla pod nulu, ušetřil si značnou část starostí s následujícím propadem.

Kladných hodnot (tedy očekávaný zisk z akcií převyšoval bezpečný výnos státního dluhopisu) bylo dosahováno vždy na začátku silných býčích období. Rok 1995, druhá polovina roku 2003 a konec roku 2009. Kdo vycítil příležitost a alokoval své peníze do akcií, udělal zcela jistě dobře. Naopak, ten kdo odešel z akcií v létě 2008, tedy ve chvíli, kdy hodnota excess return poklesla pod nulu, ušetřil si značnou část starostí s následujícím propadem.

Aktuálně hodnota earnings yield nadále převyšuje výnos bezpečné dluhopisové investice. Mnoho investičních stratégů nadále věří tomu, že akciová investice má stále vyšší perspektivu, než bezpečné státní dluhopisy. Graf ovšem také ukazuje, že se riziková prémie, kterou akciový investor podstupuje již nějakou dobu, snižuje.

Poměrně silný pokles cen státních dluhopisů (a tím pádem růst jejich výnosů), kterého jsme svědky, může tuto prémii nadále snižovat. Možná až do té doby, než investoři zjistí, že se výnosy poskytované bezpečnými US dluhopisy blíží k earnings yield (nebo jej dokonce převyšují) a rozhodnou se raději pro bezpečí. Zřejmě i proto v uplynulých týdnech klesají nejen ceny dluhopisů, ale poměrně nejistě se chovají také akcie.

Václav Pech, investiční analytik Broker Trustu

Sdílet s přáteli

Další témata

Související články

Daně za rok 2024: Jak správně danit výnosy z prodeje cenných papírů nebo dividendy?

Obliba investování u nás roste. Podle aktuální průzkumu pro AKAT ČR jednorázově či pravidelně investuje každý třetí Čech a meziročně klesl o 7 procentních bodů počet Čechů, kteří s investováním…

Zapomeňte na technologické giganty? Novým hitem investorů jsou akcie zbrojařů

V době, kdy akcie technologických gigantů klesají a různé virálně populární akcie ztrácejí lesk i hodnotu o desítky procent, obracejí investoři svou pozornost ke zbrojařským společnostem. Firmy jako Rheinmetall či…

MAGA, nebo MEGA? Evropské akcie nabízejí příležitost pro hodnotové investory

„Ty máš opravdu v portfoliu české akcie? To jako fakt?“ zeptal se mě nedávno kamarád, s nímž jsme před čtvrt stoletím kupovali naše první akcie ČEZu. „Já už mám jen…

Články e-mailem každý pátek

Rádi vám předáme know-how. Nechte nám na sebe kontakt.