Co nám napověděl rok 2014? (dluhopisy)

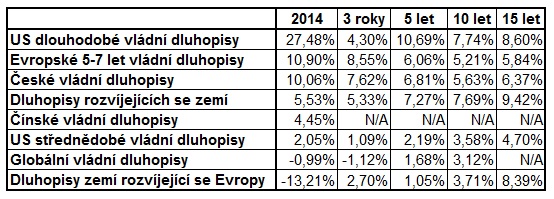

Rok 2014 byl dobrým rokem také pro dluhopisová aktiva. Ta ve svém středu dokonce našla překvapivého absolutního vítěze napříč všemi kategoriemi: dlouhodobé americké dluhopisy. Právě ty měly podle výhledů většiny investičních domů skončit hluboko v poli poražených. Nicméně poptávka po nich nakonec dramaticky převýšila nabídku. Výborně se vedlo také českým vládním dluhopisů a s nimi potažmo také střednědobým evropským vládním dluhopisům. Propadákem roku jsou pak dluhové papíry rozvíjející se Evropy.

Tab. 1: Výnosy vládních dluhopisů v roce 2014 a na delších investičních horizontech v měně trhu (zdroj: Morningstar)

Tab. 1: Výnosy vládních dluhopisů v roce 2014 a na delších investičních horizontech v měně trhu (zdroj: Morningstar)

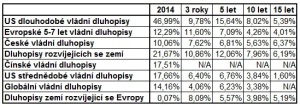

Posílení dolaru vůči české koruně se radikálně promítlo také do výsledků dluhových aktiv. Český investor se tak v přepočtu do vlastní měny mohl těšit mimořádnému zhodnocení, které v mnoha ohledech překonává nebo je alespoň srovnatelné s výnosem akciových trhů. Všechny kategorie, kromě jediné, investorům přinesly více jak dvojciferné zhodnocení. Není bez zajímavosti, že v uplynulém roce výnosy z investic do bezpečnějších aktiv překonaly výnosy aktiv rizikověji orientovaných. A to platí jak v porovnání akcií s dluhopisy, tak také mezi jednotlivými dluhopisovými skupinami.

Tab. 2: Výnosy vládních dluhopisů v roce 2014 a na delších investičních horizontech v CZK (zdroj: Morningstar)

Tab. 2: Výnosy vládních dluhopisů v roce 2014 a na delších investičních horizontech v CZK (zdroj: Morningstar)

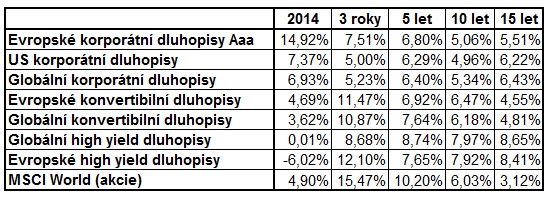

Dluhopisy, jejichž emitentem není stát, s sebou zpravidla nesou vyšší stupeň rizika. Investoři od nich naopak čekají vyšší stupeň zhodnocení jimi vložených prostředků. To nebylo v uplynulém roce vždy pravdou. Více jak desetiprocentního zhodnocení dosáhly jen evropské korporátní dluhopisy investičního stupně, zatímco ostatní typy firemních dluhopisů se podobnému zhodnocení ani nepřiblížily. Nejrizikovější high yield dluhopisy se umístily dokonce až na chvostu s povětšinou záporným zhodnocením.

Tab. 3: Výnosy firemních dluhopisů v roce 2014 a na delších investičních horizontech v měně trhu (zdroj: Morningstar)

Tab. 3: Výnosy firemních dluhopisů v roce 2014 a na delších investičních horizontech v měně trhu (zdroj: Morningstar)

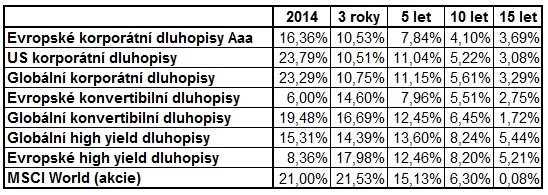

I zde situaci pro českého investora značně vylepšuje měnový efekt. Neúspěch dluhopisů s vysokým výnosem je patrný. Pro investory a poradce jsou ovšem zajímavější spíše dlouhodobé průměrné výnosy, které mohou jednotlivé kategorie přinášet. Proto doporučuji pro finanční plánování prostudovat zejména deseti a patnáctileté výnosy těchto aktiv a porovnat je s výnosy akciových indexů na stejném horizontu.

Tab. 4: Výnosy korporátních dluhopisů v roce 2014 a na delších investičních horizontech v CZK (zdroj: Morningstar)

Tab. 4: Výnosy korporátních dluhopisů v roce 2014 a na delších investičních horizontech v CZK (zdroj: Morningstar)

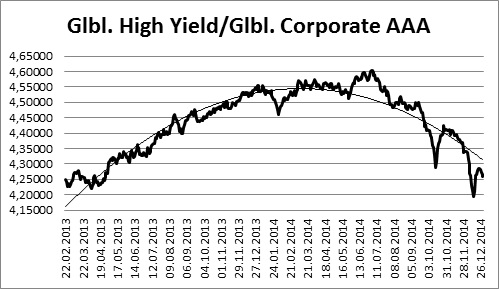

Důležitou zprávu vyslal dluhopisový trh také ohledně sentimentu, který na něm v roce 2014 panoval. Přesvědčivě to ukazuje pohled na rizikově orientované dluhopisy firem bez investičního ratingu (high yield dluhopisy). V roce 2013 byly jasným tahounem překonávajícím firemní dluhopisy investičního stupně. Investoři tedy upřednostňovali půjčit své peníze na vyšší úrok, ale do nesrovnatelně většího rizika. O rok později je tomu jinak.

Obr. 1: Srovnávací graf vývoje high yield dluhopisů a korporátních dluhopisů investičního stupně v letech 2013-2014 (zdroj: Morningstar)

Obr. 1: Srovnávací graf vývoje high yield dluhopisů a korporátních dluhopisů investičního stupně v letech 2013-2014 (zdroj: Morningstar)

Dluhopisy s vysokým výnosem jasně říkají, že se investiční obec v loňském roce od rizika odklání a přiklání se spíše k bezpečnějším aktivům. Rok 2014 tak přinesl v mnohých kategoriích odklon od všeobecného zbožňování rizika k realitě.

Jaký bude rok 2015?

Znalci ví, že budoucnost je vždy nejistá. Co bychom ale mohli při zvažované investici do dluhopisů vzít v potaz?

Silnější USD zvýší zisky

Americké ekonomika je silná, tamní centrální banka hovoří nahlas o zvyšování sazeb, tedy zdražení dolaru. Evropská ekonomika dlouhodobě balancuje na pokraji recese a ECB hovoří o opatřeních na zlevnění eura. Nebude tedy marné zařadit jako část portfolia fondy zaměřené na střednědobé US dluhopisy denominované v USD. Krátkodobější zaměření zmírní dopad případného zvýšení sazeb a posilující dolar vyrobí v přepočtu do CZK výnos.

Opatrně s emerging markets

Další myšlenkou, která má své opodstatnění, jsou dopady nízkých cen ropy na země mající příjmy z ropy jako velkou součást příjmové stránky rozpočtu. Současná cena ropy pohybující se pod padesáti dolary za barel je pro tyto země velkým problémem. Pokud ceny na této úrovni vytrvají, bude problémem také pro jejich rozpočty. Mít dluhopisy těchto zemí ve svém portfoliu tak nemusí být nutně dobrý nápad. A protože se jedná zejména o země ze škatulky emerging markets, bude dobré se kriticky podívat do portfolií fondů takto zaměřených.

Pozor na „high yieldy“

Taktéž malé firmy mající těžbu ropy, nebo průzkum dalších nalezišť za svoji hlavní podnikatelskou činnost mohou mít díky nízkým cenám problém. Jejich příjmy se radikálně smrsknou a s nimi také schopnost splácet své dluhy. To se může dotknout cen high yield dluhopisů, v nichž mají malé společnosti z energetického sektoru poměrně vysoké zastoupení.

Václav Pech, analytik Broker Trustu

Sdílet s přáteli

Další témata

Související články

Daně za rok 2024: Jak správně danit výnosy z prodeje cenných papírů nebo dividendy?

Obliba investování u nás roste. Podle aktuální průzkumu pro AKAT ČR jednorázově či pravidelně investuje každý třetí Čech a meziročně klesl o 7 procentních bodů počet Čechů, kteří s investováním…

Zapomeňte na technologické giganty? Novým hitem investorů jsou akcie zbrojařů

V době, kdy akcie technologických gigantů klesají a různé virálně populární akcie ztrácejí lesk i hodnotu o desítky procent, obracejí investoři svou pozornost ke zbrojařským společnostem. Firmy jako Rheinmetall či…

MAGA, nebo MEGA? Evropské akcie nabízejí příležitost pro hodnotové investory

„Ty máš opravdu v portfoliu české akcie? To jako fakt?“ zeptal se mě nedávno kamarád, s nímž jsme před čtvrt stoletím kupovali naše první akcie ČEZu. „Já už mám jen…

Články e-mailem každý pátek

Rádi vám předáme know-how. Nechte nám na sebe kontakt.