FED zaskočil Wall Street (Týden 25)

Zvrat přineslo jednání centrálních bankéřů ve Spojených státech a jeho výstup v podobě tiskové konference. FED ponechal úrokové sazby na současné nulové úrovni a zároveň oznámil, že na této úrovni setrvají sazby s velkou pravděpodobností až do roku 2023. Zároveň guvernér FEDu Jerome Powell mírně opravil převládající optimismus stranou pracovního trhu, když prohlásil, že hodně ztracených pracovních míst nebude v blízké době pravděpodobně obnoveno. Takový scénář držící úrokové sazby u nuly další dva roky není úplně s v souladu s tím, jak věci vidí Wall Street a rychlým návratem ekonomiky na úroveň minulého roku. I proto se hodnoty většiny akciových indexů ve čtvrtek propadly o více jak pět procent.

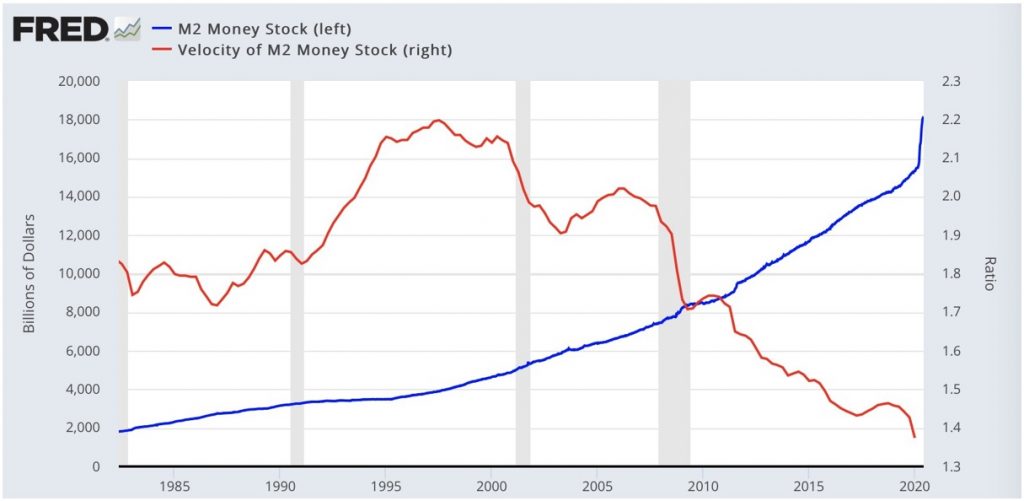

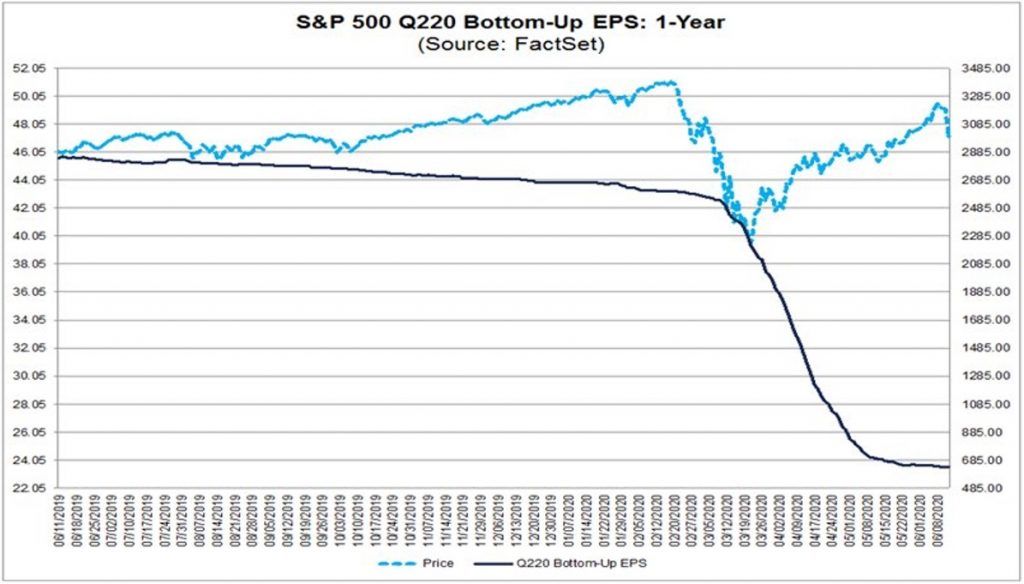

O rozpojení reálné ekonomické situace v USA a hodnoty akciových indexů vypovídají poměrně jasně dva následující grafy.

První z nich ukazuje na jedné straně prudce rostoucí zásobu peněz v největší světové ekonomice a na straně druhé pak to, jak (i) peníze „vyrobené“ FEDem reálně v ekonomice proudí. Záměrem zvýšení zásoby peněz je zcela jistě rozproudit ekonomiku, graf ovšem ukazuje, že z pohledu rychlosti peněz se tato politika míjí účinkem a ekonomická aktivita nadále klesla.

Druhý z obrázků ukazuje vývoj akciového indexu SP500 a odhady ziskovosti firem v indexu sdružených. Zatímco se technologický index NASDAQ podíval minulý týden na své historické maximum, odhady ziskovosti firem nadále klesají. FEDem vyrobené peníze dost možná neproudí do rukou těch, kdo nakupují zboží a služby, ale opět spíše na Wall Stret…

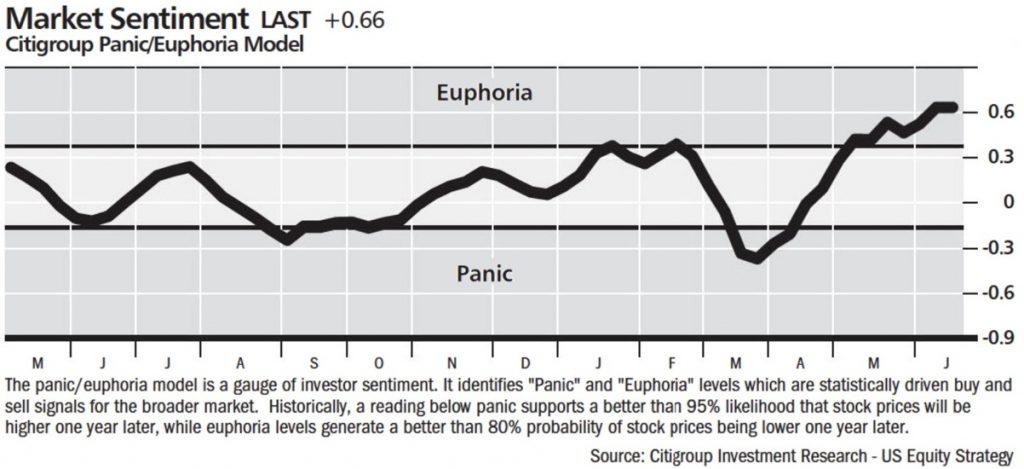

O tom, jaká panuje na trzích euforie a vysoká očekávání svědčí následující graf z produkce investiční banky Citigroup.

Její modelový tržní sentiment se již v květnu propracoval na úrovně historicky značící euforii, které bývají pro investory většinou známkou toho, že se mají držet od nových velkých nákupů dál a vyčkat na opadnutí nadšení.

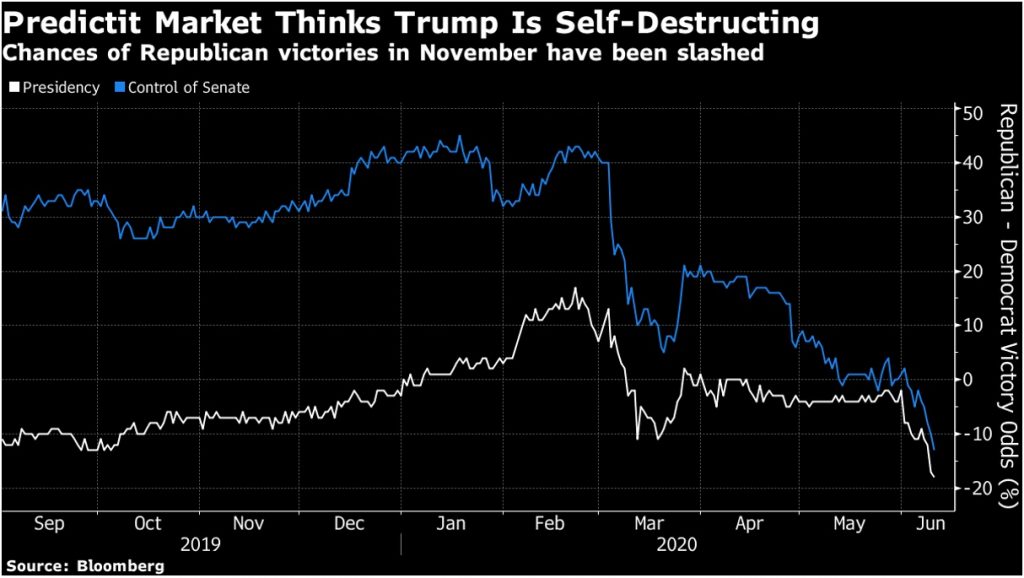

Rasově motivované nepokoje (nejen) ve Spojených státech nadále pokračují a ani to není pro vývoj na trzích zrovna příznivé. Navíc ve světle toho, co na ulicích zejména velkých měst probíhá, ztrácejí pozvolna republikáni pět měsíců před prezidentskými volbami půdu pod nohama.

Příchod demokrata do Bílého domu a ovládnutí senátu demokraty může mít značně negativní vliv na ziskovost korporátní sféry. Ať již půjde o demokraty proklamované zrušení Trumpových daňových výhod pro americké firmy, tak také zvyšování minimálních mezd, vždy to bude tlačit na hospodaření firem. Goldman –Sachs spočítal dopady Trumpovy případné prohry na další dvanáctiprocentní redukci již tak snížených korporátních zisků v roce 2021.

Václav Pech, člen investičního výboru Broker Trustu

Sdílet s přáteli

Další témata

Související články

Daně za rok 2024: Jak správně danit výnosy z prodeje cenných papírů nebo dividendy?

Obliba investování u nás roste. Podle aktuální průzkumu pro AKAT ČR jednorázově či pravidelně investuje každý třetí Čech a meziročně klesl o 7 procentních bodů počet Čechů, kteří s investováním…

Zapomeňte na technologické giganty? Novým hitem investorů jsou akcie zbrojařů

V době, kdy akcie technologických gigantů klesají a různé virálně populární akcie ztrácejí lesk i hodnotu o desítky procent, obracejí investoři svou pozornost ke zbrojařským společnostem. Firmy jako Rheinmetall či…

MAGA, nebo MEGA? Evropské akcie nabízejí příležitost pro hodnotové investory

„Ty máš opravdu v portfoliu české akcie? To jako fakt?“ zeptal se mě nedávno kamarád, s nímž jsme před čtvrt stoletím kupovali naše první akcie ČEZu. „Já už mám jen…

Články e-mailem každý pátek

Rádi vám předáme know-how. Nechte nám na sebe kontakt.