Jsou akcie drahé? Jak které… (Týden 29)

Na vině je gap mezi koncem pátečního obchodování a pondělním openem, který vytvořil celkový jednoprocentní zisk z týdenního obchodování.

Za pozitivním pátečním vývoje stojí jednoznačně zprávy vycházející ze společnosti Gilead ohledně účinků jejího preparátu Remdesivir na nemocné s COVID19. Matně si vzpomínám na zprávy z nějakého z předchozích týdnů, které naopak tvrdily, že Remdesivir nemá na závažné formy nákazy prakticky žádný vliv, snad kromě tišení bolesti. Zprávy jsou nadále rozporuplné a dokud člověk neuvidí na stole hotovou účinnou vakcínu bez vedlejších účinků, tak neuvěří.

Celkově zůstává dynamika na trzích nezměněna. Na jedné straně vidíme postupně se lepšící data z ekonomiky, která se ovšem většinou ani nepřibližují hodnotám z počátku března letošního roku, a na straně druhé dynamicky rostoucí počet nových případů, zejména na americkém kontinentu, a také úvahy některých guvernérů o opětovném zpomalení svých ekonomik.

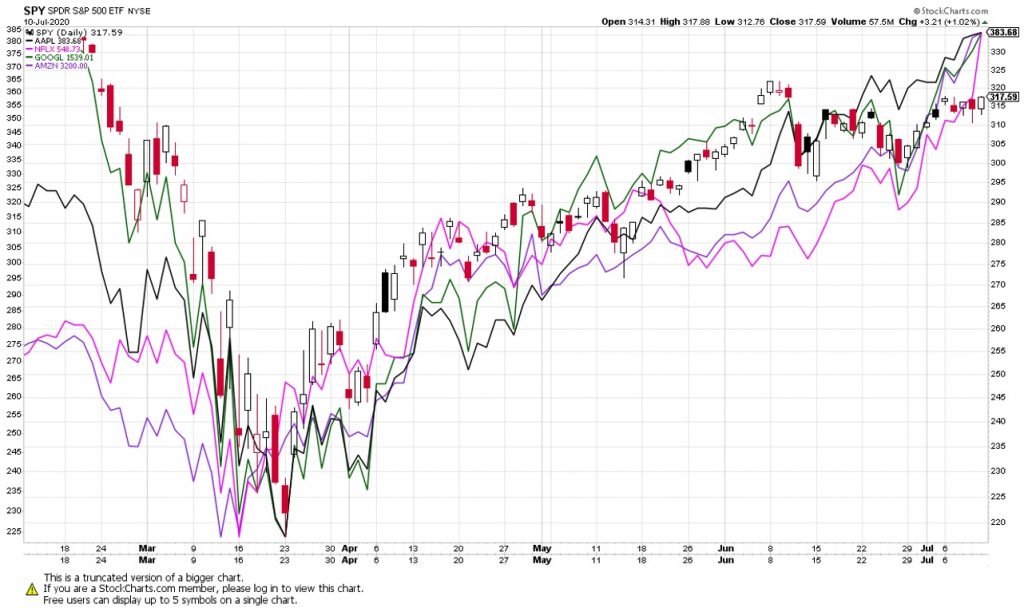

Indexy se vrací zpět ke svým historickým maximům a technologický NASDAQ jej dokonce již hravě překonal. Jsou tedy akcie drahé? Tak jednoduché to není. Zejména s vědomím toho, jakou váhu mají prudce rostoucí technologické akcie v širokém indexu SP-500. Pohled na následující obrázek ukazuje, jak hlavní velké technologické firmy široký index přerůstají a táhnou jej vzhůru. Krásný a nablýskaný svět luxusu ukazující, že akcie jsou teď zřejmě drahé. Nabízím ovšem pohled na zcela jiný svět, který je ovšem také realitou, stejně jako ten líbivý, technologický.

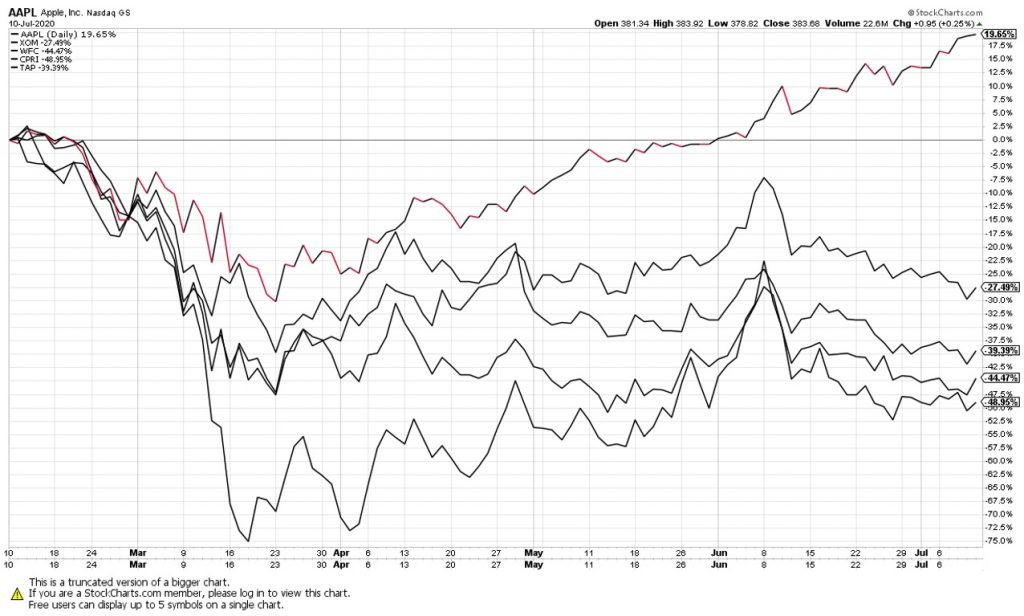

Další obrázek ukazuje výkonnost akcií různých velkých společností v porovnání s výkonností akcií Applu (AAPL). Zatímco ten si za poslední půlrok připsal téměř dvacet procent, velké společnosti ze sektorů energií, spotřebního zboží, nebo financí čelí nadále dramatickým ztrátám v řádech desítek procent.

Exxon Mobile je o téměř třicet procent níže, ztráty hodnoty akcií banky Wells Fargo (a nejenom její) za posledních šest měsíců se blíží čtyřiceti pěti procentům, společnost Capri holdings mající ve svém portfoliu globální módní ikony typu Versace, Michael Kors, Jimmy Cho a další je prakticky o polovinu levnější. A dalo by se pokračovat. Dlouhodobější investor si na současných trzích, i když vypadají mimořádně draze, svoje příležitosti najde. A nemusí se nijak mimořádně namáhat.

Pro následující týdny vstoupí do hry další významný faktor, který bude mít sílu ovlivnit to, co se na akciových trzích bude odehrávat. Začíná výsledková sezóna, která ukáže, jestli jsou odhady analytiků dostatečně pesimistické. Důležitá nebudou jen zveřejněná čísla, ale také výhledy do budoucího čtvrtletí, které firmy v rámci svých earnings poskytují.

Václav Pech, člen investičního výboru Broker Trustu

Sdílet s přáteli

Další témata

Související články

Daně za rok 2024: Jak správně danit výnosy z prodeje cenných papírů nebo dividendy?

Obliba investování u nás roste. Podle aktuální průzkumu pro AKAT ČR jednorázově či pravidelně investuje každý třetí Čech a meziročně klesl o 7 procentních bodů počet Čechů, kteří s investováním…

Zapomeňte na technologické giganty? Novým hitem investorů jsou akcie zbrojařů

V době, kdy akcie technologických gigantů klesají a různé virálně populární akcie ztrácejí lesk i hodnotu o desítky procent, obracejí investoři svou pozornost ke zbrojařským společnostem. Firmy jako Rheinmetall či…

MAGA, nebo MEGA? Evropské akcie nabízejí příležitost pro hodnotové investory

„Ty máš opravdu v portfoliu české akcie? To jako fakt?“ zeptal se mě nedávno kamarád, s nímž jsme před čtvrt stoletím kupovali naše první akcie ČEZu. „Já už mám jen…

Články e-mailem každý pátek

Rádi vám předáme know-how. Nechte nám na sebe kontakt.