MAGA, nebo MEGA? Evropské akcie nabízejí příležitost pro hodnotové investory

Říká se, že všechno jednou skončí. Nakonec i Mary Poppins opustila rodinu Banksových ve chvíli, kdy se otočil vítr. Je možné, aby se vítr obrátil natolik, že se neochvějná nadvláda amerických indexů přinejmenším zmírní? Pohled na výkonnost akcií v posledních několika měsících říká, že to není úplně vyloučené.

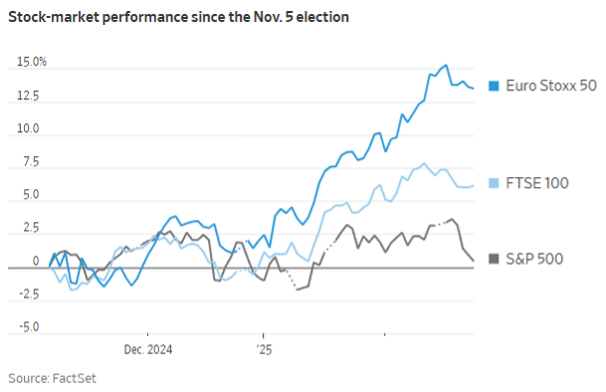

Obr. 1: Vývoj akciových indexů od prezidentských voleb ve Spojených státech

Od vyhlášení výsledků amerických voleb je tamní hlavní index S&P 500 se svou skoro nulovou výkonností ve srovnání s evropským a britským indexem v pozici jasného otloukánka. A neplatí to jen pro toto období, ale dokonce i pro poslední rok, v němž se výkonnost indexu MSCI USA musela sklonit před mnoha evropskými zeměmi, Česko nevyjímaje. Že by byl Donald Trump oním vichrem, který odvál investory z amerických akcií směrem do té ošklivé, zastaralé Evropy? A proč k tomu vlastně dochází?

Kolem levných firem krouží investoři

Evropské firmy jsou po letech přehlížení opravdu levné. Svědčí o tom nejenom samotné akciové indexy, ale také skutečnost, že akviziční trh v Evropě vykazuje značnou aktivitu. Američané, a nejenom oni, krouží kolem evropských společností s nebývalým zájmem. Situace došla až tak daleko, že v některých případech ani nepřistupují k přísnému due diligence procesu s tím, že firma je tak levná, že i kdyby později narazili na nějaký problém, cena je stejně dostatečně lákavá.

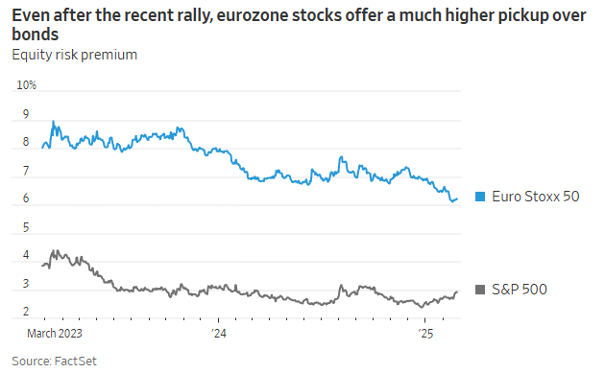

To, že jsou evropské akcie levné, ukazuje i následující graf. Ten říká, že evropské akcie obsahují oproti státním dluhopisům chráněným proti inflaci více jak šestiprocentní prémii za podstoupené riziko, a to je více než dvojnásobek toho, co nabízí zámořské indexy.

Společně s tím je dobré také zmínit velice solidní dividendový výnos evropských akcií, který přesahuje čtyři procenta. O tom si investoři od zaoceánských akcií mohou nechat jenom zdát. Ano, evropské problémy jsou dobře známy: vysoké ceny energií, politické nejistoty, problémy v rozpočtech velkých států, stále reálnější hrozba cel ze strany USA… Přesto zastávám názor, že nynější podhodnocení evropských akcií může být pro trpělivé investory příležitost. Příklon ke kvalitním firmám se silnými rozvahami by měl přinést své ovoce.

Znamená to tedy, že Americe odzvonilo, máme všechno prodat a vrhnout se na Evropu? Ne, to určitě ne.

Zámořské akcie: divočejší jízda tažená inovacemi

Americké akcie nadále zůstávají těžkou vahou mezi všemi svými konkurenty. Jsou taženy velkými technologickými firmami a nadále dominují globálním trhům. Americké firmy prokazují vysokou ziskovost a oproti svým konkurentům mají zřetelnou výhodu v přinášených inovacích, silném momentu a dlouhodobě funkčním tržním prostředí s menším množstvím regulací. Tamní velké technologické firmy posouvají hranice zejména v oblastech AI a biotechnologií. Doručují svým investorům skvělé výsledky, to vše ovšem za cenu velkého rizika plynoucího z jejich vysokého ohodnocení. Z historického pohledu jsou jednoduše drahé a mohou být náchylné na negativní zprávy.

Tak MAGA, nebo MEGA? Pro investory a jejich poradce je důležité si uvědomit, že tohle není hra o jediném vítězi. Zásadní je alokace. Americké akcie budou vhodnější pro růstové investory, kterým se nezatočí hlava ani žaludek hned při druhém sjezdu na horské dráze a jsou smířeni s možnou značnou kolísavostí takových trhů. Naopak Evropa nabízí příležitosti pro hodnotově orientované investory a investory dávající přednost solidnímu dividendovému výnosu ze svých investic.

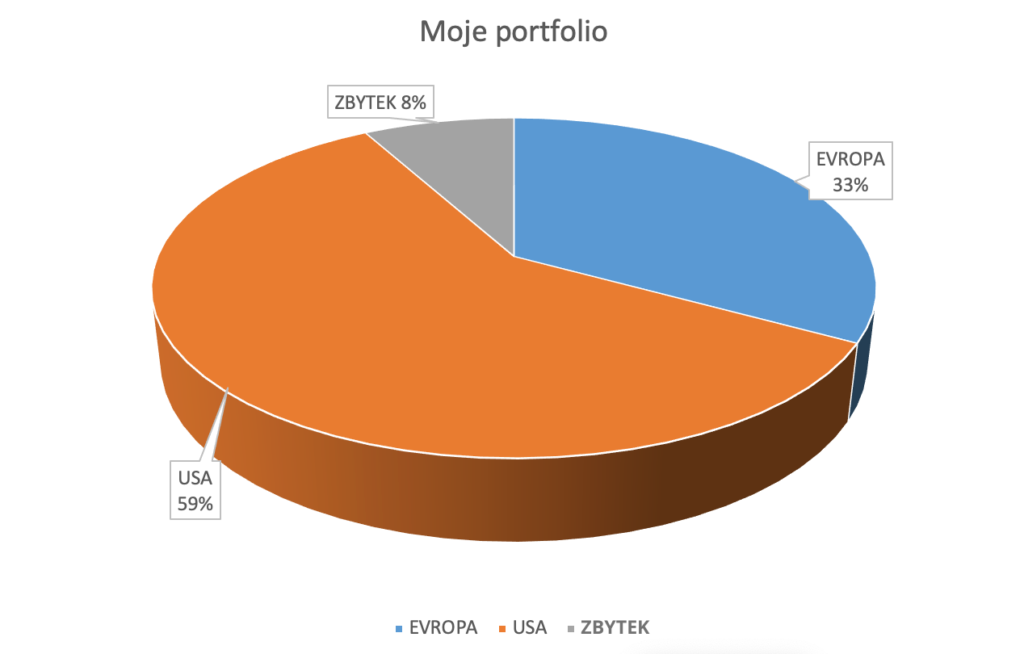

Můj osobní názor? Sám zůstávám v současné alokaci. Držím přibližně šedesát procent portfolia v USA a necelých čtyřicet procent mám zainvestováno v Evropě. To přináší dobrou diverzifikaci investovaných prostředků a věřím, že i to nejlepší z toho, co trhy aktuálně nabízejí.

Václav Pech, investiční analytik, Broker Trust

Sdílet s přáteli

Další témata

Související články

Daně za rok 2024: Jak správně danit výnosy z prodeje cenných papírů nebo dividendy?

Obliba investování u nás roste. Podle aktuální průzkumu pro AKAT ČR jednorázově či pravidelně investuje každý třetí Čech a meziročně klesl o 7 procentních bodů počet Čechů, kteří s investováním…

Zapomeňte na technologické giganty? Novým hitem investorů jsou akcie zbrojařů

V době, kdy akcie technologických gigantů klesají a různé virálně populární akcie ztrácejí lesk i hodnotu o desítky procent, obracejí investoři svou pozornost ke zbrojařským společnostem. Firmy jako Rheinmetall či…

Od tulipánů po kávu, ropu nebo zlato. Jak dnes investovat do komodit?

Komodity fascinovaly investory vždy. Právě na únor připadá výročí, kdy před téměř 400 lety v roce 1637 došlo ke zhroucení první evropské komoditní bubliny, známé jako „tulipánová horečka“. Dnešní nabídka…

Články e-mailem každý pátek

Rádi vám předáme know-how. Nechte nám na sebe kontakt.