Na 30 let akcie a nikdy jinak? Pozor na stará investiční moudra!

Investičního folklóru je požehnaně. Zaručené pravdy kolují mezi obchodníky již dlouhou dobu. Mnozí je přejímají bez toho, aby si je jakkoli ověřovali. Všichni to přece říkají… Jakožto duše v tomto oboru nepříliš důvěřivá se mám před takovými axiomy na pozoru. Zejména, když je slyším příliš často.

To se mně stalo zrovna tento týden. Dva lidé z rozdílných míst mě přesvědčovali o tom, že když přijde klient a chce investovat na třicet (ale i dvacet) let, pak není nad čím přemýšlet a je potřeba vše vložit do akcií. První z nich byl jeden z našich, podle jeho slov, zkušených investičních poradců a druhý pracuje jako poradce v jedné velké mezinárodní bance. „Dříve když přišel klient a chtěl pravidelku na třicet let, tak jsem vymýšlel a vymýšlel… Dneska to dám prostě všechno do akcií a je vymalováno. Ty přece vydělávají nejvíc a čas jejich kolísání vyladí. Že jo?“, otázal se mě nakonec.

„To si nejsem jistý,“ opáčil jsem, „podívám se na to doma.“ Jak jsem řekl, tak jsem i učinil. Pro provedení backtestu jsem vytvořil dvě portfolia. První plně složené z akciového indexu SP500 a to druhé pak kombinované ze šedesáti procent index SP500 a zbylých čtyřicet procent dlouhodobé US státní dluhopisy (konkrétně index Barclays US Treasury 20+ Yr TR USD).

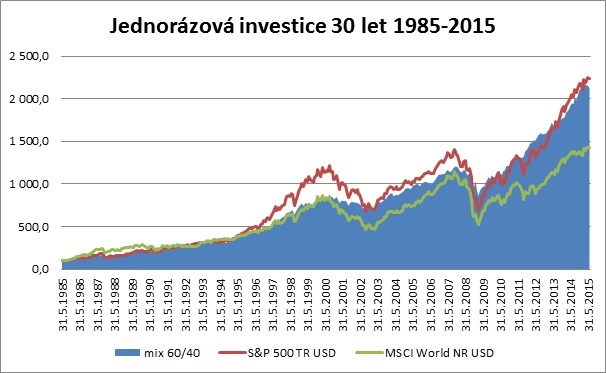

Jak test dopadl? Nejprve jednorázová investice započatá před třiceti lety. Jak si vede k dnešnímu dni, to ukazuje následující graf.

Slováci říkají „Áno aj…“ Investor, který před třiceti lety vložil vše do akcií, je na to přece jenom o chlup lépe, než ten, který si vybral kombinované portfolio. V průběhu své investice si užil hned několik dramatických propadů, ale pokud vydržel, těší se ze závěrečné hodnoty o necelých pět a půl procenta vyšší, než poklidnější investor. Pokud tedy jeho akciový fond nebyl ročně o 0,18 % nákladnější, než fond majitele kombinovaného portfolia.

Slováci říkají „Áno aj…“ Investor, který před třiceti lety vložil vše do akcií, je na to přece jenom o chlup lépe, než ten, který si vybral kombinované portfolio. V průběhu své investice si užil hned několik dramatických propadů, ale pokud vydržel, těší se ze závěrečné hodnoty o necelých pět a půl procenta vyšší, než poklidnější investor. Pokud tedy jeho akciový fond nebyl ročně o 0,18 % nákladnější, než fond majitele kombinovaného portfolia.

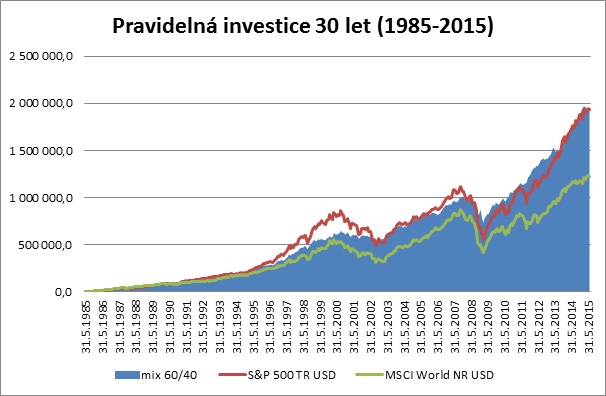

„Jasně, ale jde nám přece o pravidelnou investici na třicet let. O takovém člověku se bavíme!,“ upozorňuje mě bankovní poradce. Dobrá, pojďme se na to podívat.

Tak tady je celkové skóre ještě vyrovnanější. Stoprocentně akciová investice, která i tady předvedla náležité kolísání, je v tomto konkrétním případě o celých 0,93 % úspěšnější, než portfolio obsahující akcie i dluhopisy. A pohled na graf ukazuje, že to zdaleka v průběhu těch třiceti let nebylo pravidlem!

Tak tady je celkové skóre ještě vyrovnanější. Stoprocentně akciová investice, která i tady předvedla náležité kolísání, je v tomto konkrétním případě o celých 0,93 % úspěšnější, než portfolio obsahující akcie i dluhopisy. A pohled na graf ukazuje, že to zdaleka v průběhu těch třiceti let nebylo pravidlem!

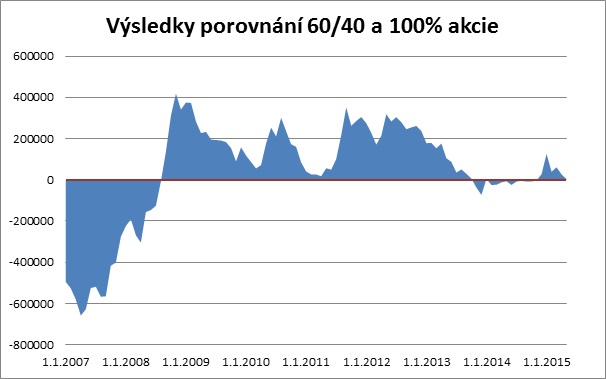

Na závěr jsem poměrně zdlouhavě, měsíc po měsíci, modeloval v Morningstaru výsledky třicetiletých průběžných investic započatých v letech 1976 – 1985 (zbylé začátky na tomto horizontu ještě nedoběhly ke svému konci). Rok 1976 je zvolen proto, že starší data k indexům nemám k dispozici. Výsledek ukazuje závěrečný graf.

Graf vznikl tak, že jsem od konečné částky získané investicí do kombinovaného portfolia odečetl konečnou částku portfolia akciového. Hodnoty nad nulovou čarou tedy ukazují na nadvýkonnost portfolia složeného ze šedesáti procent z akcií a čtyřiceti procent dluhopisů nad portfoliem stoprocentně akciovým. Z tohoto pohledu, přinejmenším po jasnou většinu času „investiční pravda“ o stoprocentní alokaci do akcií přinejmenším v posledních osmi letech neplatí.

Graf vznikl tak, že jsem od konečné částky získané investicí do kombinovaného portfolia odečetl konečnou částku portfolia akciového. Hodnoty nad nulovou čarou tedy ukazují na nadvýkonnost portfolia složeného ze šedesáti procent z akcií a čtyřiceti procent dluhopisů nad portfoliem stoprocentně akciovým. Z tohoto pohledu, přinejmenším po jasnou většinu času „investiční pravda“ o stoprocentní alokaci do akcií přinejmenším v posledních osmi letech neplatí.

Po většinu času měly třicetileté průběžné investice do kombinovaného portfolia vyšší výkonnost, než plně akciová portfolia. A to za nižší volatility a zároveň vysoké korelace. To ukazuje následující tabulka opět vygenerovaná Morningstarem.

| 60/40 | SP500 | |

| Maximální pokles | -31,59 % | -55,25 % |

| Korelace | 0,9 | 1,0 |

| Relativní rizikovost | 0,57 | 1,0 |

| Beta | 0,52 | 1,0 |

| Sharpe ratio | 0,76 | 0,51 |

Na stará investiční moudra tedy pozor. Ne vždy musí být pravdivá. A to dokonce i v případě, že jsou pro poradce jednodušší a méně pracná.

Václav Pech, investiční analytik Broker Trustu

Sdílet s přáteli

Další témata

Související články

Daně za rok 2024: Jak správně danit výnosy z prodeje cenných papírů nebo dividendy?

Obliba investování u nás roste. Podle aktuální průzkumu pro AKAT ČR jednorázově či pravidelně investuje každý třetí Čech a meziročně klesl o 7 procentních bodů počet Čechů, kteří s investováním…

Zapomeňte na technologické giganty? Novým hitem investorů jsou akcie zbrojařů

V době, kdy akcie technologických gigantů klesají a různé virálně populární akcie ztrácejí lesk i hodnotu o desítky procent, obracejí investoři svou pozornost ke zbrojařským společnostem. Firmy jako Rheinmetall či…

MAGA, nebo MEGA? Evropské akcie nabízejí příležitost pro hodnotové investory

„Ty máš opravdu v portfoliu české akcie? To jako fakt?“ zeptal se mě nedávno kamarád, s nímž jsme před čtvrt stoletím kupovali naše první akcie ČEZu. „Já už mám jen…

Články e-mailem každý pátek

Rádi vám předáme know-how. Nechte nám na sebe kontakt.