Skutečné výnosy trhů

Před rozumnými investory stojí v okamžiku, kdy se rozhodují o tom, zda vloží své přebytečné prostředky na trh, zásadní otázky: „Jakou reálnou výkonnost mohu od své investice očekávat?“ Je pro mě takový výnos ve srovnání s jinými příležitostmi zajímavý?“

Je velice laciné vyjít z historických průměrů prezentovaných často některými nezkušenými finančními poradci a spoléhat na to, že akciová investice vynese na dostatečném časovém horizontu v průměru devítiprocentní zhodnocení. Historické průměry ale neříkají nic o konkrétním okamžiku, v němž přichází investor se svými prostředky na trh.

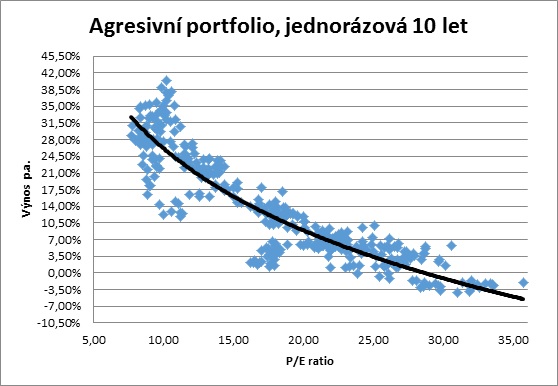

Graf 1: Závislost průměrného výnosu investice a vstupního P/E trhu (zdroj dat: BNP Paribas a Morningstar)

Graf 1: Závislost průměrného výnosu investice a vstupního P/E trhu (zdroj dat: BNP Paribas a Morningstar)

Zajímavou souvislost ukazuje první graf, který dává do souvislosti výši průměrného ročního výnosu jednorázové investice a vstupní poměr P/E (cena vůči dosaženému zisku). Z obrázku je patrné, že korelace mezi těmito dvěma veličinami je poměrně silná. K tomu, abychom mohli počítat s devítiprocentním ročním zhodnocením, by musela být hodnota poměru P/E na úrovni 15 nebo nižší (průměrná hodnota P/E pro MSCI World od roku 1970 je přibližně 18). Při současné hodnotě poměru 20,4 není na základě historických dat vyloučeno, že bychom mohli slibovaného výsledku dosáhnout, nicméně jeho pravděpodobnost je poměrně nízká.

Na toto téma jsme v průběhu prázdnin provedli několik simulací, s jejichž výsledky seznamuje tento článek. Týká se všech klasických typů portfolií, poskládaných v různém poměru z globálního akciového a dluhopisového indexu.

| Akcie | Dluhopisy | |

| Agresivní portfolio | 100 % | 0 % |

| Dynamické portfolio | 75 % | 25 % |

| Vyvážené portfolio | 50 % | 50 % |

| Konzervativní portfolio | 25 % | 75 % |

Tabulka 1: Složení jednotlivých typů portfolií

K tomu, abychom se co nejblíže přiblížili reálným podmínkám, započítali jsme do výsledné částky pětiprocentní vstupní poplatek a do modelu přidali také roční management fee na úrovni dvou procent u agresivního a dynamického portfolia a 1,5 %, resp. 0,75 % u portfolií vyváženého a konzervativního. Ve výsledcích naopak není započtena inflace, která může mít, zejména u jednorázových investic na dlouhém horizontu, na nominální výsledek významný pozitivní vliv.

Ke zjištění možné budoucí výkonnosti investice jsme použili klasický poměrový ukazatel akciového trhu – poměr mezi hodnotou indexu a jeho zisky (P/E ratio), jehož aktuální hodnota se pohybuje nad číslem 20. Za poskytnuté hodnoty tohoto poměru pro index MSCI World od roku 1975 po současnost touto cestou děkujeme BNP Paribas. Výsledky simulací pochází ze softwaru společnosti Morningstar. K jakým výsledkům jsme tedy dospěli?

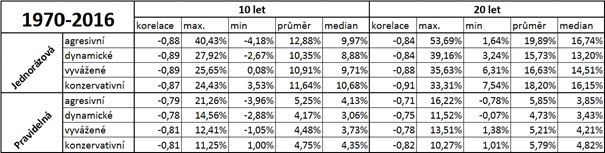

Nejprve pojďme k historickým průměrům, které jsou spočítány od roku 1970 po současnost a shrnuje je následující tabulka.

Tabulka 2: Průměrného výnosy hlavních typů portfolií na 10-ti a 20-ti letém horizontu v letech 1970-2016 (zdroj dat: Morningstar)

Tabulka 2: Průměrného výnosy hlavních typů portfolií na 10-ti a 20-ti letém horizontu v letech 1970-2016 (zdroj dat: Morningstar)

V tabulce jsou uvedena základní data posbíraná za investice provedené v posledních čtyřiceti šesti letech a dvou často používaných investičních horizontech. Z tabulky je možné vyčíst míru korelace mezi výsledky investice a vstupním P/E poměrem, maximální a minimální výnosy investice, stejně tak jako hodnoty průměrné a nejčastější (medián). Vyšší ziskovost jednorázových investic má z velké části na svědomí inflace, protože se jedná kompletně o „staré peníze“ vložené do trhu najednou. Vliv inflace se tedy na výnosech projevuje plně, na rozdíl od postupně vkládaných prostředků při investici průběžné.

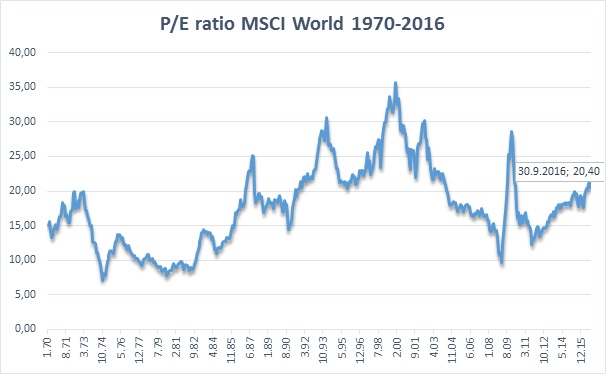

Jak jsem již zmínil, důvěřovat při odhadech budoucí ziskovosti plně historickým průměrům nemusí být to nejlepší, co může investor udělat. Historické průměry počítají s průměrným oceněním akciového trhu v okamžiku otevření pozice. To ovšem aktuálně není náš případ. Pohled na graf P/E ratio pro index MSCI World nás o tom zcela jednoduše přesvědčí.

Graf 2: P/E ratio indexu MSCI World (zdroj dat: BNP Paribas)

Graf 2: P/E ratio indexu MSCI World (zdroj dat: BNP Paribas)

Průměrnou hodnotou poměru je 17,7, zatímco současné ocenění globálního akciového trhu leží přibližně o patnáct procent výše a je tedy pravděpodobné, že budoucí výnosy je možné v souladu s tím očekávat také o něco níže než ty z historického pohledu průměrné.

Graf 3: Historické výnosy desetiletého US státního dluhopisu 1870-2016 (zdroj dat: BNP Paribas)

Graf 3: Historické výnosy desetiletého US státního dluhopisu 1870-2016 (zdroj dat: BNP Paribas)

Další graf ukazuje výnosy US desetiletých dluhopisů. Ty jsou z historického pohledu i přes silnou korekci ve druhé polovině letošního roku mimořádně nízké. To je také znakem mimořádně vysokých cen tohoto druhu aktiv a signálem pro domněnku, že ani výnosy dluhopisů zřejmě v budoucnu nedosáhnou na své historické průměry z posledních třiceti let. Očekávat tedy v takových podmínkách alespoň průměrné historické zhodnocení akciových i kombinovaných portfolií je spíše nerealistické.

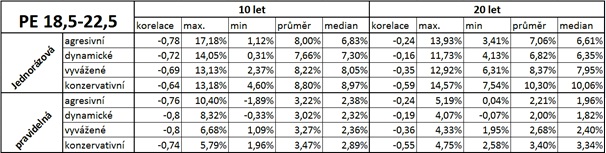

K tomu, abychom se přiblížili realističtějšímu odhadu budoucích zisků, zvolili jsme do zkoumaného souboru výhradně ta období, v nichž se akciový trh pohyboval na přibližně stejném P/E ratio jako je to aktuální a ke zkoumání vybraly jen ty dokončené investice, které byly započaty v obdobích, kdy se P/E světového akciového indexu pohybovalo v intervalu mezi 18,5 – 22,5. Výsledky jsou opět znázorněny v tabulce.

Tabulka 3: Průměrného výnosy hlavních typů portfolií při P/E ratio odpovídající aktuální hodnotě na 10-ti a 20-ti letém horizontu (zdroj dat: Morningstar)

Tabulka 3: Průměrného výnosy hlavních typů portfolií při P/E ratio odpovídající aktuální hodnotě na 10-ti a 20-ti letém horizontu (zdroj dat: Morningstar)

Takto získaná čísla jsou již na pohled citelně skromnější. Průměrné výnosy jsou nižší a i nejčastější hodnoty (mediány) ročního výnosu se posunuly níže. Obdržené výsledky jsou navíc přibližně v souladu s dalším odhadem budoucích desetiletých výnosů, které jsme získali jiným způsobem výpočtu odvozeným od Shillerova cyklicky očištěného P/E ratio (CAPE-10).

Vraťme se tedy k otázce položené na začátku tohoto článku. Z tabulky již víme, jaké výnosy podle konkrétního typu investice můžeme očekávat a zbývá zodpovědět, zda se takové počínání investorům vyplatí.

Když se podíváme například na četnosti výskytů jednotlivých hladin zhodnocení a z nich získanou pravděpodobnost, pak lze říci, že budoucí průměrné roční zhodnocení globálního agresivního jednorázově investovaného portfolia na dvacetiletém horizontu by se měly s pětadevadesátiprocentní pravděpodobností pohybovat nad hranicí čtyř procent, a to již se započtenými náklady na různé typy poplatků. To ve světě nízkých až nulových úrokových sazeb stále v žádném případě není špatné zhodnocení. Investovat své prostředky se tedy bude z našeho pohledu nadále vyplácet, a to i když máme zřejmě již nejlepší léta tohoto cyklu za sebou.

Článek Václava Pecha pro časopis FOND SHOP

Sdílet s přáteli

Další témata

Související články

Mrkváče, plísňáky a Beyond Meat. Pozor na oživování akciových mrtvol

Pamatujete si, co to byly mrkváče nebo plísňáky? Ve své době to byly naprosté hity, které musel každý mít. Kdo je neměl, byl beznadějně „out“. I dnes v módě letí…

Když peníze rostou s dětmi: proč má smysl investovat už v teenage věku

Zájem o investování mezi Čechy roste. I mnoho teenagerů už nechce, aby jejich úspory zůstaly na běžném účtu bez užitku, a hledají cesty, jak je zhodnotit. Čím dříve začnou, tím…

Investování podle živlů. Jak na burze ovládnout oheň, vodu, zemi nebo vzduch?

V temných sálech chrámů a v laboratořích hledávali alchymisté tajemství čtyř živlů – ohně, vody, země a vzduchu. Tyto elementy byly klíčem k pochopení světa, ale i cestou k moci…

Články e-mailem každý pátek

Rádi vám předáme know-how. Nechte nám na sebe kontakt.