Studená válka 2.0? Co konflikt na Ukrajině znamená pro investory

To, že Putin vtrhne na Ukrajinu, jsme si ještě před pár dny nedovedli představit, ale od čtvrtečního rána s tím žijeme jako s novou realitou. Akciové trhy po celém světě se propadly, a když k tomu přidáme silný pokles akciových indexů z počátku roku, může se velká část investorů obávat o hodnotu svých investic. Je to oprávněné?

Nejsem politolog, a tak nechci nijak hluboce analyzovat to, co se stalo, a ani to, jaké dopady ruská agrese bude mít. To přenechám jiným, mnohem vzdělanějším. Z pohledu investora je nejspíš důležitá odpověď na otázku, zda se na Ukrajině odehraje jen lokální a časově omezený konflikt, nebo jestli má celá věc potenciál přerůst v něco mnohem závažnějšího.

Regionální konflikt, co ovlivní mezinárodní vztahy

Z mého laického pohledu je pravděpodobnější spíš varianta s regionálním konfliktem, která ovšem bude mít vliv na budoucí vývoj mezinárodních vztahů a může vyústit v cosi jako Studenou válku 2.0.

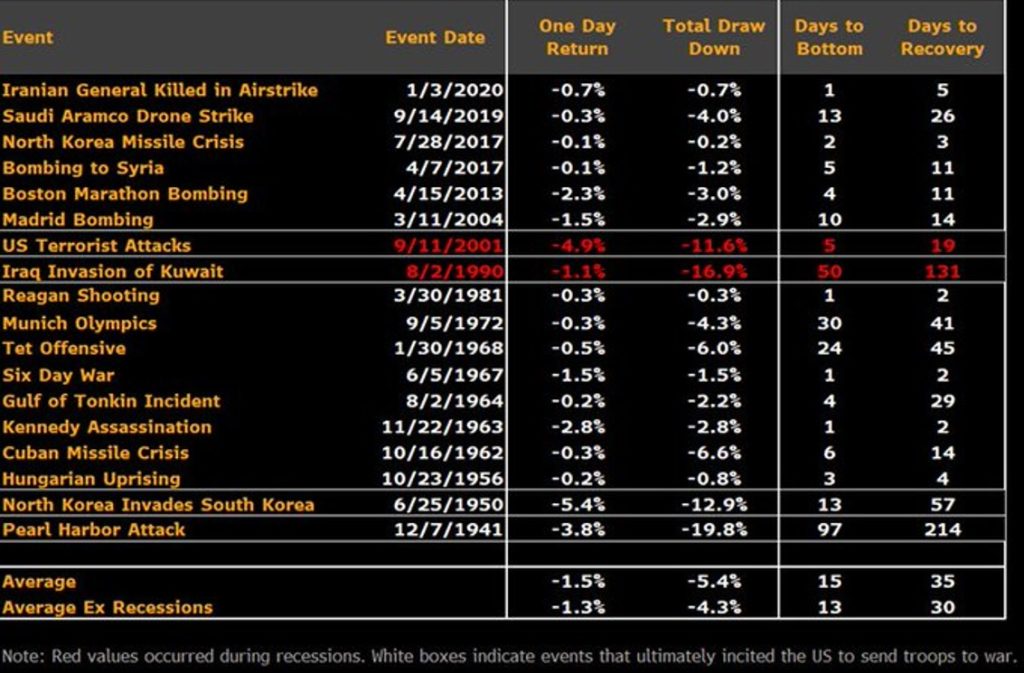

Vodítko pro možný další vývoj nám může poskytnout přehled lokálních konfliktů poslední doby a způsob, jakým na jejich propuknutí akciové trhy reagovaly. Nic lepšího než pohled do minulosti nyní pravděpodobně nemáme.

Zdroj: Bloomberg

Byl bych spíše příznivcem toho, abychom aktuální konflikt zařadili k těm závažnějším, jako byla například irácká invaze do Kuvajtu v roce 1990. Ta poslala hlavní americký index o téměř sedmnáct procent níže a indexu pak trvalo sto třicet dní, aby se vyškrábal na své původní hodnoty.

I zde se pravděpodobně situace za nějakou dobu stabilizuje, trhy se s novou situací srovnají a zastaví svůj pokles a přejdou do nějaké pro investory příjemnější fáze.

Podobné jako při covidu-19

S trochou fantazie jsme před podobnou situací stáli před dvěma lety, na konci února 2020. Tehdy svět ovládla pandemie nemoci covid-19. O samotném viru jsme tehdy mnoho nevěděli a netušili jsme, jestli na zem přišla apokalypsa, nebo nás ještě čekají nějaké lepší zítřky. Investoři panikařili a houfně svoje portfolia prodávali. Stejně se chovají dnes, tváří v tvář situaci, u níž její důsledky také neumíme odhadnout. Akciový index našel po celosvětovém rozšíření covidu-19 svoje dno přibližně o měsíc později, aby se na počátku letošního roku vyšplhal na svoje historicky nejvyšší hodnoty.

Právě nyní se investoři přesvědčují, že diverzifikace, tedy rozdělení peněz do různých aktiv, není sprosté slovo. Zatímco akciové indexy klesají, komoditní sektor silně roste a v posledních dnech před ruskou agresí se vydaly vzhůru také dluhopisy. Zatímco evropské akcie budou nejspíš válkou na Ukrajině zasaženy více a dlouhodoběji, americkým indexům by současné dění zase až tolik ublížit nemuselo. Rusko a Ukrajina přece jenom produkují jen něco přes jedno procento tržeb firem sdružených v indexu S&P500. Vliv na americký index by tak měl být reálně mnohem nižší, než tomu bylo u pandemie čínského koronaviru.

Problémem může být růst ceny energií, které budou tlačit vzhůru inflaci. Tedy faktor, který posílá hodnoty indexu jižním směrem. Cena ropy se přiblížila ke sto dolarům za barel, zejména díky spekulativním obchodům. Z fundamentálního pohledu není pro ceny nad sto dolarů důvod, a pokud se na Ukrajině zmírní napětí, měly by ceny ropy opět klesnout a vrátit se do normálu.

Jak naložit s investicemi?

Co tedy teď dělat? Předně je dobré se uklidnit a uvažovat s chladnou hlavou. Máte-li dojem, že se ze situace na Ukrajině rychle vyvine v globální konflikt, pak je čas popřemýšlet o exitové strategii či zaujetí „tuhé kruhové“ obrany. V takovém případě bych v trhu zanechal jenom část současných peněz a pro zbytek hledal bezpečné přístavy. Uvědomte si ale, že hrajete proti desetiprocentní inflaci…

Pravděpodobnější variantou bude, že jsme svědky jen lokálního konfliktu, který sice nejspíš změní současný svět, ale dál se vojenskou cestou nebude rozrůstat. V takovém případě je dobré nepanikařit. Statistika, týkající se lokálních konfliktů, hovoří poměrně jasně. I když mají na počátku tyto střety sílu způsobit na trzích paniku, situace po několika týdnech, v nejhorším případě měsících vyšuměla, trh se uklidnil a indexy začaly opět růst.

Myslete na svůj zvolený investiční horizont a zůstaňte v klidu. Na trzích, zejména těch amerických je aktuálně mnohem levněji, než na počátku roku. A za ty staré extrémně vysoké ceny nakupoval tenkrát „každý“…

Má nadále smysl držet diverzifikované portfolio, v němž budou většinu akciové složky držet americké akcie. Jak již bylo řečeno: americké firmy mají nízkou expozici vůči zasaženému regionu a dění na Ukrajině by je nemělo nijak dramaticky zasáhnout. Menší část mohou tvořit komodity a výnosovou složku obstarají částečně dluhopisy a částečně akcie velkých firem nabízející vysokou dividendu.

Václav Pech, investiční analytik společnosti Broker Trust

Sdílet s přáteli

Další témata

Související články

Daně za rok 2024: Jak správně danit výnosy z prodeje cenných papírů nebo dividendy?

Obliba investování u nás roste. Podle aktuální průzkumu pro AKAT ČR jednorázově či pravidelně investuje každý třetí Čech a meziročně klesl o 7 procentních bodů počet Čechů, kteří s investováním…

Zapomeňte na technologické giganty? Novým hitem investorů jsou akcie zbrojařů

V době, kdy akcie technologických gigantů klesají a různé virálně populární akcie ztrácejí lesk i hodnotu o desítky procent, obracejí investoři svou pozornost ke zbrojařským společnostem. Firmy jako Rheinmetall či…

MAGA, nebo MEGA? Evropské akcie nabízejí příležitost pro hodnotové investory

„Ty máš opravdu v portfoliu české akcie? To jako fakt?“ zeptal se mě nedávno kamarád, s nímž jsme před čtvrt stoletím kupovali naše první akcie ČEZu. „Já už mám jen…

Články e-mailem každý pátek

Rádi vám předáme know-how. Nechte nám na sebe kontakt.